Los pedidos los ejecuta el abogado Dennis Hranitzky. Gobierno se niega a aceptar propuesta que ya le rechazó a BlackRock.

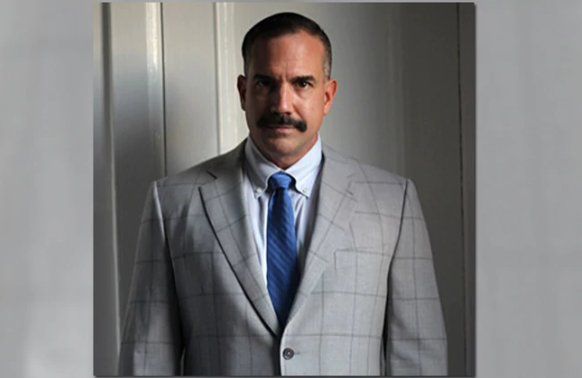

Dennis Hranitzky quiere más. El abogado que representa a buena parte de los bonistas con títulos argentinos emitidos bajo legislación internacional para los canjes de deuda de 2005 y 2010 no se mueve del 55% del Valor Presente Neto de sus bonos (VPN). Ya logró para sus defendidos dos beneficios exclusivos que mejoran la posición contra los tenedores de deuda emitida durante el macrismo. No se les aplicará la “cláusula antibuitre” y que los derechos para hacer juicios en los tribunales de Nueva York queden sin restricciones. También que el bono atado a las exportaciones reemplace al cupón PBI, vinculando el beneficio a una variable que necesariamente crecería y liberándolo de la polémica por la medición del producto argentino.

El ministro de economía Martín Guzmán durante una reunión bilateral que mantuvo con la Directora Gerente del Fondo Monetario Internacional (FMI), Kristalina Georgieva en el marco de la reunión de ministros de finanzas del G-20 (Imagen de archivo).

Si bien este bono se le liquidará también a los bonistas M, en el caso de los tenedores de deuda kirchnerista tendrán una liquidación anterior y con diseño más cercano al vencimiento de los bonos que se emitan. Hranitzky consiguió además que la quita de capital sea simbólica (casi nula para el caso de estos bonistas) y que se adelantaron los pagos originales de los cupones prometidos; dos beneficios que abarcan tanto a los bonistas macristas como kirchneristas.

Sin embargo Hranitzky, a nombre de los Exchange Bondholders que lidera el fondo Monarch, exigió ahora que el beneficio incluya el pago de los intereses no liquidados durante 2020. Desde Economía se sorprendieron con el reclamo. Pensaron que había quedado en claro que la opción de la inclusión en la fórmula financiera de un bono atado a las exportaciones excluía las otras posibles cláusulas de mejora de la oferta original. La hoja de cálculo de Guzmán (algo emparchada a esta altura y lejana de los ejes límite de la fórmula original) directamente entraba en rojo prohibido con la exigencia de Hranitzky. En el Gobierno saben que ya en el 49,9 más anabólicos están fuera de las exigencias que le impuso al país (y a los bonistas) el Fondo Monetario Internacional (FMI). Y que si llegan al 55% está en serias dudas el concepto de “sustentabilidad de la deuda”.

Desde las huestes de Martín Guzmán hay una sospecha. Que el cambio de actitud de Hranitzky y su radicalización en mantenerse en el 55% de VPN, demostraría que están en permanente contacto con el banco que más irreductible se mantenía hasta ahora: el Grupo Ad Hoc de bonistas que representa, entre otros, al poderoso BlackRock. Este fondo de inversión fue el que llevó la propuesta original de los bonistas al 55% y allí se quedó, mientras desde los otros dos grupos se avanzaba en una propuesta más “friendly”.

Desde el Ministerio de Economía se sospecha que, ante la inminencia de la presentación formal de la propuesta argentina, blanqueando el pago de un VPN de 49,9% más anabólicos que llevarían el porcentaje al 52%, los tenedores de deuda volvieron a mostrar una posición unida y sólida como la que mantuvieron hasta el 8 de mayo. Ese día venció la propuesta original de Martín Guzmán avalada sólo por el 18,6%. Desde ese momento hasta el viernes pasado, los tres grupos que representan a los bonistas fueron dividiéndose tratando de conseguir cada uno por su lado algún beneficio extra. Esto fue llevando la propuesta original del 49% del oficialismo argentino al 52% actual.

Por su parte, los bonistas trasladaron el 60% al 55% de VPN pero con muchas negociaciones sobre la situación legal de los títulos y las cláusulas de defensa ante los tribunales de Nueva York. Ahora, nuevamente ante la posibilidad cierta de un acuerdo y la necesidad de parte del Gobierno de conseguir el 66% de apoyo de los tenedores de deuda macrista y 75% en el caso de deuda kirchnerista las posiciones entre los mismos bonistas volvieron a cerrarse, mostrándose ante Economía de una manera más uniforme. Saben que con esta posición podrían conseguir mejoras extras, pensando en que cada punto de ese VPN representa entre u$s1.000 y u$s1.500 millones.